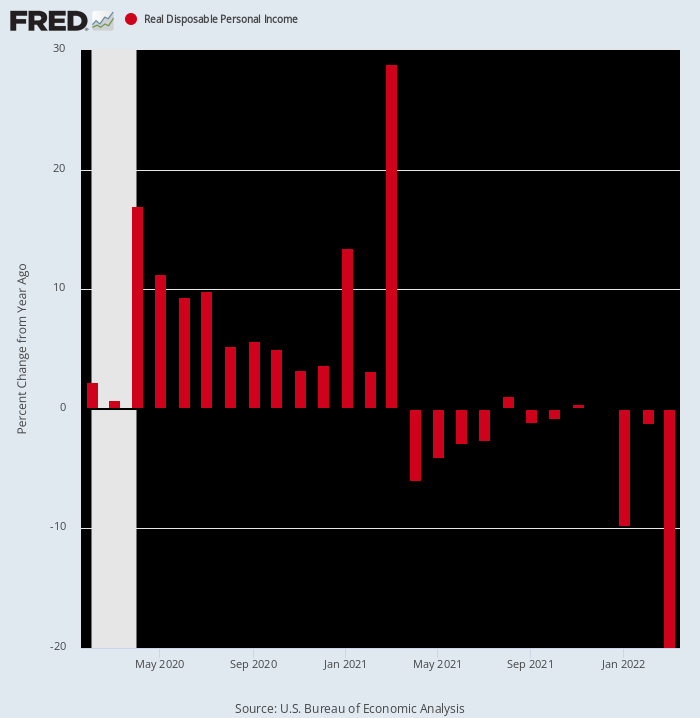

No, tady je další šok. Ukázala to zpráva ministerstva obchodu skutečný disponibilní osobní příjem v březnu přišel v -19.9% oproti březnu 2021.

Toto ohromující smrštění je samozřejmě dalším svědectvím staré pily o tom, že „co se děje, přichází“. To znamená, že loni v březnu reálné disponibilní příjmy vzrostly o téměř 29 % díky masivním platbám za stimul Biden. Ale od té doby inflace vyletěla k nebi, i když Washingtonu došly nervy na frontě fiskálních stimulů.

Meziroční změna reálného disponibilního příjmu, únor 2020 až březen 2022

To samozřejmě připomíná, že nejsme v běžném hospodářském cyklu. Washington prostě zuřil na fiskální a monetární frontě v reakci na ekonomické dislokace způsobené Trumpovou pošetilou podporou blokování Covidu. Tyto masivní dusivé erupce zase způsobily bezprecedentní zmatek a výkyvy ve čtvrtletních tocích příjmů a výdajů.

A ano, Donald je vlastníkem šílenství Lockdown z roku 2020, které způsobilo, že HDP během čtvrtletí duben-červen toho roku klesl o 37 % ročně. Nikdo koneckonců neříkal, že musí poslouchat takové etatistické byrokraty, jako je doktor Fauci a Šátková dáma, ale byl prostě příliš neinformovaný, líný a plachý, aby je poslal balit.

V každém případě nikdy v americké historii nedošlo k explozi věcí bez převodu, jako se to stalo na Donaldových hodinkách během roku 2020 a Q1 2021. A ano, můžete na něj svést velký díl viny i za Bidenových 1.9 miliardy dolarů. utrácení palooza v březnu 2021. To proto, že se soustředilo na dokončení druhého šeku ve výši 2,000 2020 $ na osobu, o který Donald hlasitě křičel během volební kampaně v roce XNUMX.

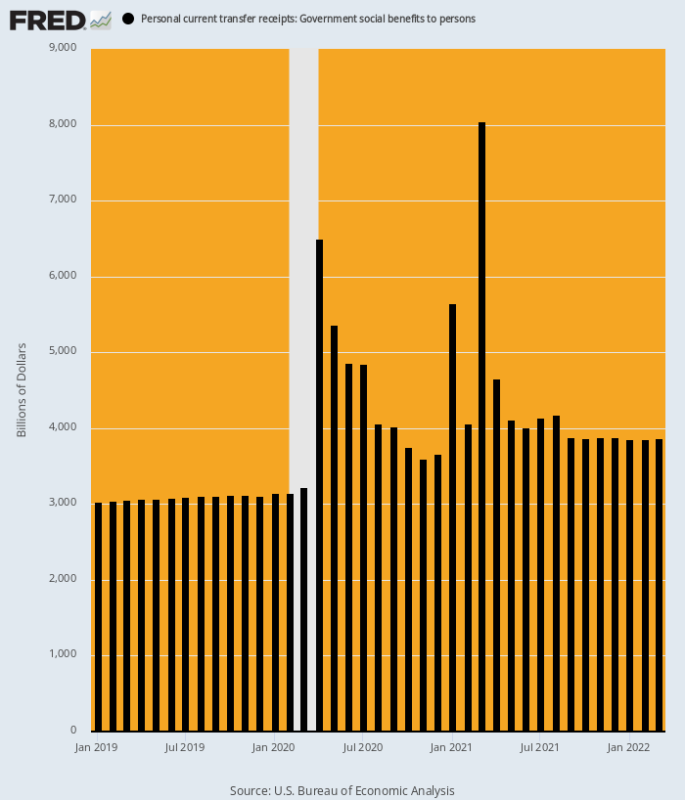

Jak je ukázáno níže, roční míra celkových vládních transferových plateb (včetně státní a místní části sociálních dávek a Medicaid) byla asi 3 biliony dolarů, ale po únoru 2020 vyletěla do úplně jiného PSČ. Tím pádem, ve srovnání s 3.15 bilionu dolarů v únoru 2020 došlo k obrovskému nárůstu převodů takto:

- Duben 2020: 6.49 bilionu dolarů, nárůst o 106 %;

- Leden 2021: 5.65 bilionu dolarů, nárůst o 79 %;

- Březen 2021: 8.05 bilionu dolarů, nárůst o 155 %.

Bohužel, dokonce i washingtonské výbuchy fiskálního šílenství nakonec skončí. V důsledku toho byla rychlost převodů vykázaná dnes ráno za březen 2022 pouze 3.86 bilionu dolarů, což je číslo -4.19 bilionu dolarů a 52% nižší než březen 2021.

Netřeba dodávat, že ani americká ekonomika, ani modely ekonomů nejsou stavěny na to, aby zvládly výkyvy tak gigantických velikostí. V souladu s tím nyní americká ekonomika letí slepě směrem, který zahrnuje prudce rostoucí inflaci a náhlé zvrácení masivních měnových a fiskálních stimulů, které v posledních dvou letech drasticky deformovaly ekonomickou aktivitu.

Celkové vládní převody v ročních sazbách, leden 2019 až březen 2022

V tuto chvíli kolaps stimmies a převodních plateb znatelně nezpomalil každého připraveného utrácecího zajíčka v sektoru domácností. Během března vzrostly výdaje o 1.1 % oproti únoru a vzrostly o 9.1 % oproti předchozímu roku.

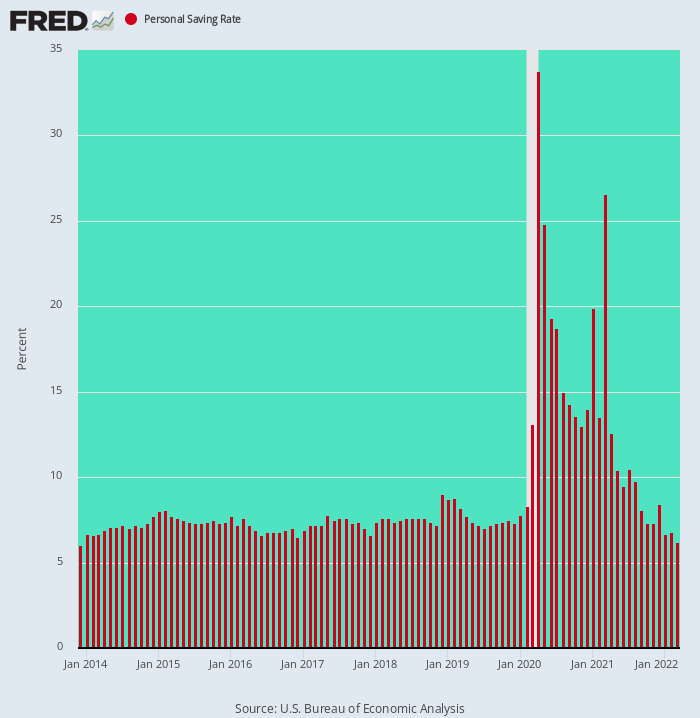

Stalo se to však pouze proto, že domácnosti vrátily míru úspor na 6.2 % disponibilního příjmu – nejnižší úroveň od prosince 2013 a sotva polovinu z 10–12 % sazeb, které převládaly před přelomem století.

Jinak řečeno, dočasný nárůst vypočtené míry úspor, ke kterému došlo v průběhu dubna 2020 až března 2021, byl čistým artefaktem washingtonského fiskálního šílenství: věci zdarma byly nacpány na bankovní účty domácností rychleji, než je dokázaly zlikvidovat dokonce i americké marnotratné rodiny.

Ale pro všechny praktické účely je to dnes již dávná historie. Sektor domácností se již vrátil ke svému modu operandi od výplaty k výplatě, což znamená, že když na scénu přijde další kolo propouštění, promítne se to přímo do nižších spotřebních výdajů.

Míra osobních úspor, prosinec 2013 až březen 2022

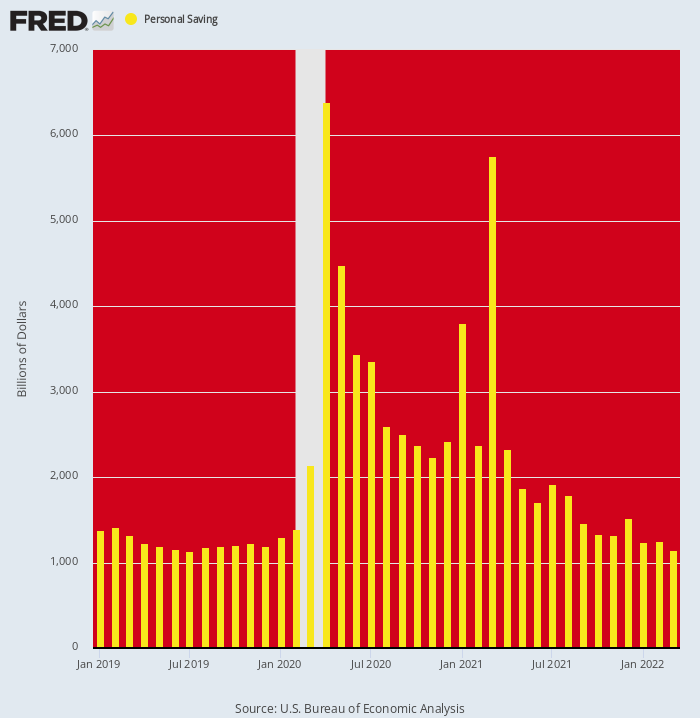

Pro nedostatek pochybností je osvětlující podívat se na absolutní úroveň osobních úspor (v ročních sazbách) a na neuvěřitelné výkyvy, které rozvířily data v důsledku stimmií. Tyto údaje jasně ukazují, že údajně „silné“ současné úrovně výdajů domácností jsou jednorázově podporovány snižováním úspor.

Po pravdě řečeno, běžná míra osobních úspor byla přibližně 1.19 bilionu $ ročně v prosinci 2019, což odráží mírnou míru úspor 7–8 %, která převládala během oživení po letech 2008–2009. Ale toto číslo vyletělo nahoru 6.39 bilionu $ a 5.76 bilionu $ během dubna 2020, respektive března 2021, kdy Kongres vystřelil do sektoru domácností věci zdarma z konce fiskální požární hadice.

Zjevným poselstvím grafu však je, že tato aberace je nyní pryč a hotovo. Během března 2022 se úroveň úspor ve skutečnosti propadla na 1.15 bilionu dolarů (ročně). To bylo ve skutečnosti pod trendem před Covidem a ohromující -4.61 bilionu dolarů nebo 80 % pod úrovní z března 2021.

Jedním slovem, výdaje domácností a čísla HDP byly v posledních měsících nesmírně polichoceny bezprecedentním čerpáním nafouknutých úrovní úspor, které byly vytvořeny stimulačními kontrolami. Ale tento konkrétní trik lze provést pouze jednou a klesající žluté pruhy v grafu níže jasně ukazují, že jde o pomstu.

Úroveň osobních úspor, 2019–2022

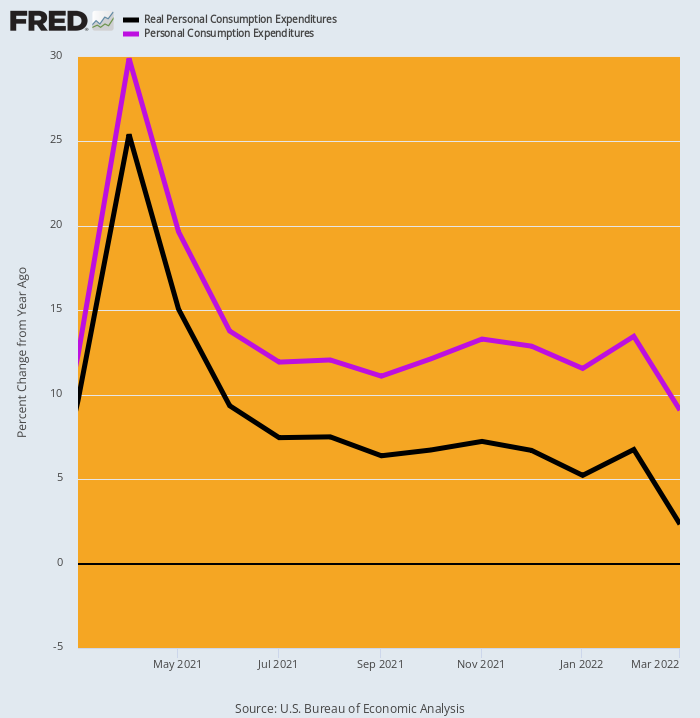

Ve skutečnosti se vyčerpání čerpání úspor v kombinaci s prudkým nárůstem inflace již projevuje ve skutečné míře výdajů domácností – reálných PCE (osobní spotřební výdaje).

Nehledě na 9.1% míra meziročního nominálního zisku PCE (fialová čára) hlášená dnes ráno za březen, meziroční zisk v reálném vyjádření (černá čára) byl jen 2.3%. To je srovnatelné se 7.3 %, 9.3 % a 25.4 % v listopadu, červnu a dubnu 2021.

Stručně řečeno, s klesajícím čerpáním úspor a inflací, která výrazně převyšuje růst mezd a platů, je skutečný PCE silně tažen směrem k rovné linii. To proto, že to, co se rovnalo melounu procházejícímu hroznýšem, nyní v podstatě opustilo zvíře.

Meziroční změna nominálních a skutečných PCE, březen 2021 až březen 2022

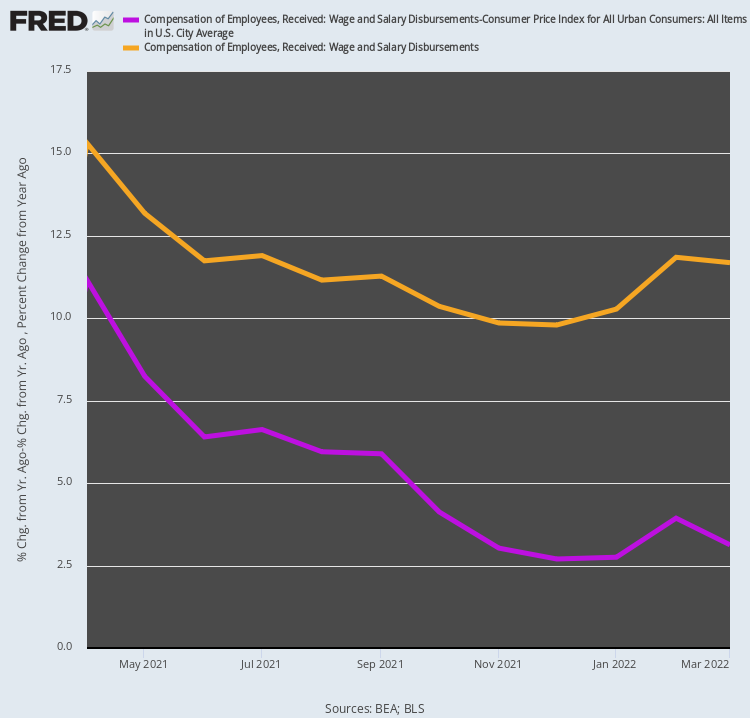

Dnešní zpráva dokonce postavila kibosh na tvrzení, že robustní růst mezd a platů udrží sektor domácností napájen velkou kupní silou. Jak se stalo, ve skutečnosti březnový 11.7% meziroční nárůst v agregovaných mzdových a platových příjmech, který se vymkl z bublinové vize tohoto AM, nebyl přesně tím, čím byl.

To proto, že když odstraníte inflaci, hodnota Y/Y se zmenší na pěkných 3.1 %. Také když se podíváte na trend od loňského dubna, kdy nominální a inflačně očištěná čísla vzrostla o 15.3 %, resp. 11.2 %, není opravdu moc o čem polemizovat.

I když meziroční tempo růstu nominálních mezd a platů kleslo o skromných 24 %, tempo růstu reálných mezd a platů se propadlo o 72 %. Přesto je docela jisté, že celková zaměstnanost a růst mezd budou i nadále zpomalovat, i když inflace zrychluje – což znamená, že tempo růstu inflačně očištěných příjmů domácností se bude i nadále snižovat.

Meziroční změna ve výplatách nominálních a inflačně upravených mezd a platů, duben 2021 až březen 2022

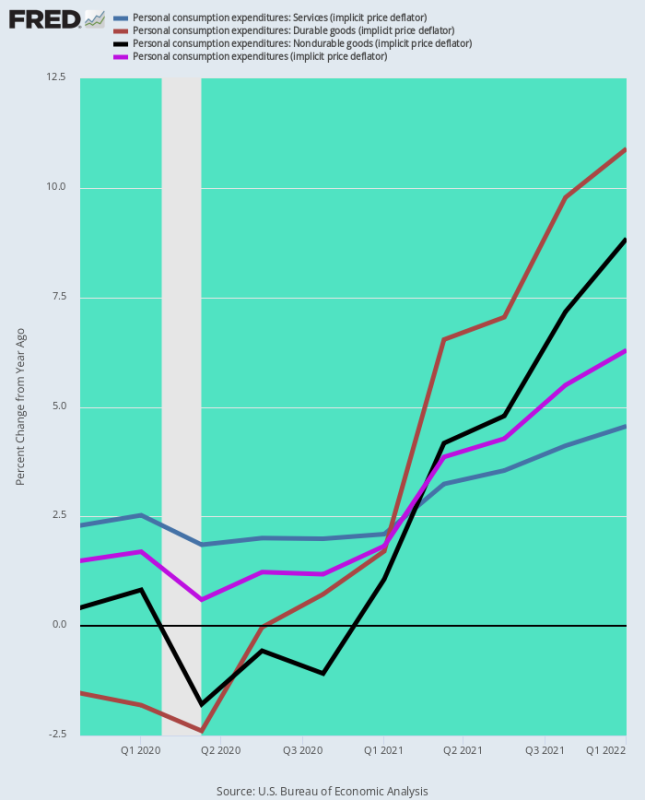

A konečně, březnové číslo oblíbeného měřítka inflace Fedu – deflátoru PCE – mělo dva jasné důsledky: za prvé, že míra inflace zrychluje, a za druhé, že Fed nebude v pozici, aby zmírnil svou protiinflaci. postoj kdykoli brzy.

Níže uvedený graf ukazuje, že Fed je beznadějně za inflační křivkou a že jeho dlouhodobá teorie „lowflace“ byla úplná pecka, podpořená dočasným, ale aberantním nízkým tempem inflace u zboží dlouhodobé a krátkodobé spotřeby.

V souladu s tím dvě databanky níže shrnují meziroční míry inflace pro tři hlavní složky deflátoru PCE a také celkový index. Rozdíl mezi těmito dvěma obdobími je noc a den, a jak je znázorněno na grafu, stále se zhoršuje.

Meziroční změna deflátoru od 4. čtvrtletí 2019:

- Služby PCE: +2.2 %;

- Trvanlivost PCE: -1.5 %:

- PCE netrvanlivé: +0.4 %;

- Celkový PCE deflátor: +1.5%;

Meziroční změna deflátoru od 1. čtvrtletí 2022:

- Služby PCE: +4.6 %;

- Trvanlivost PCE:+10.9 %;

- PCE netrvanlivé: +8.8 %;

- Celkový PCE deflátor:+6.3 %

Vzhledem k tomu, že inflace služeb, která byla vždy výrazně nad cílem Fedu, se nyní zdvojnásobila z 2.2 % na 4.5 % a že síly pohánějící jak zboží dlouhodobé spotřeby (narušení globálního dodavatelského řetězce), tak zboží krátkodobé spotřeby (globální nárůsty komodit) nadále sílí , spodní řádek indexu čísla 6.3% zveřejněno na březen nemá kam jít kromě nahoru, a to v podstatě ano.

Otázkou tedy zůstává. Podle blížícího se scénáře, ve kterém deflátor PCE roste směrem k 10 %, je možné, že Fed může zmírnit monetární omezení – zvláště během volebního období, ve kterém bude Republikánská republika v plném proudu protiinflačních válečných pokřiků?

Meziroční změna deflátoru PCE a jeho hlavních součástí, 4. čtvrtletí 2019–1. čtvrtletí 2022

Myslíme si, že odpověď na výše uvedenou otázku je negativní, a to znamená, že blížící se zásah na šíleně nadhodnocený akciový trh bude biblický.

Je to proto, že úrokové sazby porostou daleko nad současná očekávání, než se Fedu konečně podaří zastavit inflační vlnu a poslat ekonomiku do „pití“; a také proto, že povrchní „růstové“ kachny, které ospravedlňovaly PE z tohoto světa v technologickém sektoru, a zejména mezi FANGMAN, se již začínají rozpadat.

Celou dobu jsme argumentovali tím, že společnosti jako Amazon, Google a ostatní se brzy postaví proti železnému zákonu růstu HDP. To znamená, že jejich vysoká tempa růstu v posledním desetiletí nejsou udržitelná, protože byly způsobeny jednorázovými ekonomickými posuny, jako je přesun reklamních dolarů ze starších médií na digitální média a přesun maloobchodní distribuce z kamenných obchodů na elektronický obchod. .

Kromě toho obrovské ekonomické narušení způsobené uzamčením Covid ve skutečnosti tyto posuny urychlilo a posunulo den dokončení, a tedy růst založený na HDP, výrazně dopředu v čase.

Zprávy o výdělcích za 1. čtvrtletí tohoto týdne mezi technologickými giganty tato témata potvrdily na jedničku. Tržby Amazonu se například během prvního čtvrtletí zvýšily o pouhých 7 % ve srovnání se 44% expanzí v období před rokem. Jedná se o nejpomalejší tempo za jakékoli čtvrtletí od propadu internetové sítě v roce 2001 a druhého období jednociferného růstu eCommerce giganta v řadě.

Amazon navíc uvedl, že v současném čtvrtletí plánuje tržby ve výši 116 miliard až 121 miliard dolarů, čímž chybí průměrné odhady analytiků ve výši 125.5 miliardy dolarů. To znamená, že růst tržeb ve druhém čtvrtletí by mohl klesnout ještě dále, až mezi 3% a 7% z předchozího roku.

Podle Insider Intelligence má Amazon stále největší podíl na online obchodu, asi 39 %. Firma Business Intelligence však také říká, že růst v tomto segmentu se v poslední době zpomalil a předpovídá, že roční růst předplatného Prime v USA, jakmile bude téměř 20 %, se do roku 2 zpomalí na 2025 %.

Amazon ve skutečnosti vykázal během prvního čtvrtletí čistou ztrátu 3.8 miliardy dolarů, a co je důležitější, negativní volný peněžní tok $ 18.6 miliardy. Je tedy jen otázkou času, kdy zůstane 1.242 bilionu $ tržní kapitalizace (po dnešní krvavé lázni) padá zpět na zem.

Amazon také není sám. Široká řada společností napříč průmyslovými odvětvími zažívá propad nakupování online. V březnu byly online výdaje v USA dolů 3.3% o rok dříve, první takový pokles od roku 2013, podle MasterCard SpendingPulse.

Podobně příjmy Google z reklam prudce zpomalily z 34 % loni v březnu na pouhých 22 % za období LTM končící v březnu 2022, zatímco příjmy z reklamy Facebooku se zpomalily jen na 6.1%. To byla nejslabší expanze v 10leté historii společnosti.

Opět platí, že digitální giganti již absorbovali více než dvě třetiny příjmů z reklamy, což znamená, že někdy ne příliš daleko se růst příjmů ohne na úroveň 2 % +/- celkového reklamního průmyslu. V tu chvíli není pravděpodobné, že by 2.1 bilionu dolarů kombinované tržní kapitalizace Facebooku a Googlu ustály nízké jednociferné příjmy a růst zisků.

Takže ano, dnešní zpráva sdělila davu bubblevision, že spotřebitelské výdaje v březnu dosáhly 9.1 % oproti předchozímu roku, a že je tedy vše v pořádku.

Nebylo. Ani na míli země.

Republished from Stockman's Corner.

Publikováno pod a Mezinárodní licence Creative Commons Attribution 4.0

Pro dotisky nastavte kanonický odkaz zpět na originál Brownstone Institute Článek a autor.