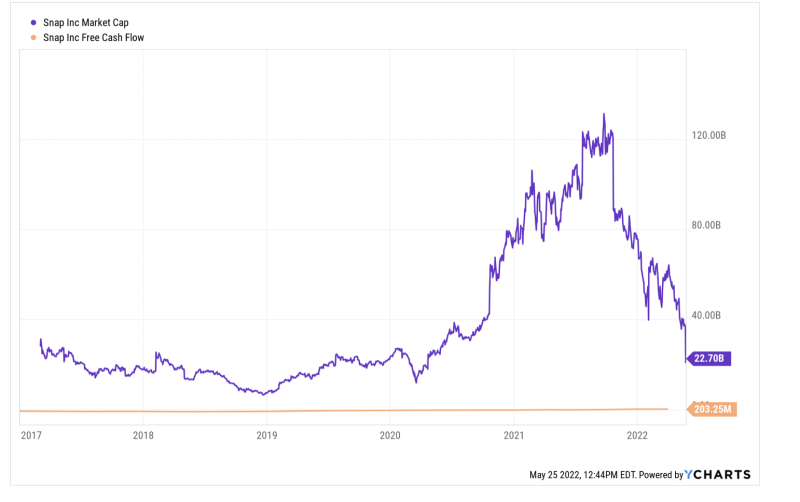

Věci se začínají lámat doleva a doprava – mezi ně patří i včerejší 43% propad společnosti Snap Inc. (SNAP).

Když pak tržní kapitalizace společnosti klesne o 85 % za osm měsíců poté, co během předchozího půldruhého roku propukla o 815 %, je pravděpodobné, že něco není na takové úrovni. V tomto případě je mezi podezřelými na prvním místě datum zahájení.

Stává se, že tržní kapitalizace společnosti SNAP činila v březnu 14.3 pouhých 2020 miliardy dolarů, když Fed zahájil své nejbláznivější tisknutí peněz vůbec. O pouhých 18 měsíců později dosáhla tržní kapitalizace společnosti SNAP 131 miliard dolarů, a to nemáme na mysli z žádného racionálního základního důvodu.

V té době její výnosy z LTM a volný peněžní tok činily 3.7 miliardy USD a -6.0 milionů USD. To představovalo 35násobný násobek tržeb a nekonečné ocenění volného peněžního toku (žlutá čára), jehož verzi s červeným inkoustem společnost nepřetržitě hlásila od svého zveřejnění na konci roku 2016.

Přesto je těžké říci, že včerejší varování před zisky společnosti a dech beroucí propad znamenaly návrat k zdravému rozumu. Ve skutečnosti její volný peněžní tok LTM vykázal v březnu pouhých 203 milionů dolarů, což znamená, že na vrcholu loňského podzimu byl oceněn na 645X aktuální volný peněžní tok a stále – nehledě na včerejší výpadek – hodiny běží na 111X.

Jinými slovy, šílenství Fedu v oblasti tisku peněz po březnu 2020, které se rozpoutalo za účelem financování intervencí blokování, udusilo jakékoli zdání racionality, které na finančních trzích zůstalo. Takže nyní, když v Eccles Building chybí rozžhavený tiskařský lis, když nepřipoutaná ocenění jsou zasažena světskou realitou, krvavé lázně jako včerejší imploze společnosti Snap Inc. se stávají stále častějším jevem.

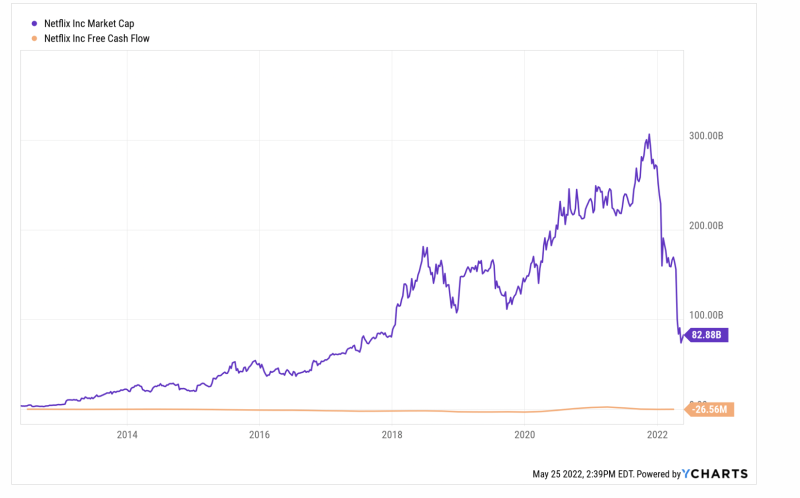

Po pravdě řečeno, nedávný propad Netflixu je jen dalším příkladem. Jeho tržní kapitalizace klesla z vrcholu $ 305 miliardy loni 16. listopadu na 82 miliard dolarů v současnosti – pokles o 73 %.

Jde o to, že maximální tržní kapitalizace Netflixu byla čiré šílenství. V té době její volný peněžní tok LTM činil 151 milionů dolarů, což znamená násobek 202X. I když připíšete jeho dosud nejlepší volný peněžní tok ve výši 2.46 miliardy $ zveřejněný za období LTM v březnu 2021, implikovaný násobek byl směšný 124X.

V současnosti se samozřejmě volný peněžní tok vrátil k historickému vzoru společnosti s červeným inkoustem, který je zveřejněn na adrese - $ 26 milionů na březnové období LTM.

Stále tedy není jasné, zda bylo ocenění společnosti normalizováno nebo ne, ale jedna věc je jistá: $ 223 miliardy ztráta tržní kapitalizace během posledních šesti měsíců neproběhla ve vakuu. Ztráty tohoto rozsahu a náhlé, opakující se skóre, ovlivní chování spekulantů a jezdců bublin na celé délce a šíři finančních trhů, a to ne v dobrém slova smyslu.

Ve skutečnosti je to základní hřích šílenství Fedu, které pumpuje peníze. Způsobilo to iracionální spekulace na cestě nahoru a nyní, když byl Fed donucen k opožděné kampani bojující proti inflaci, způsobí nekonečné propady a dislokace na cestě dolů.

Kromě toho se tato vyhlídka neomezuje pouze na finanční trhy nebo akciové společnosti. A nejde jen o to, aby bohatství, které lze snadno získat, vyrostlo do dýmu. Reálná ekonomika bude také zasažena.

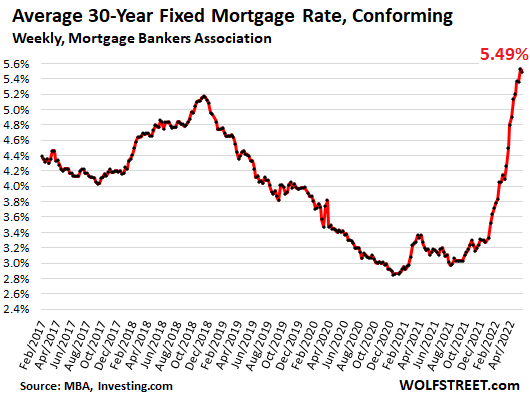

Například nedávná exploze a poté kolaps objemů na hypotečním refi trhu je dobrým příkladem hlavního dopadu změny politiky Fedu, který nyní zvýšil 30letou sazbu hypoték o 270 bazických bodů.

Když byla pokrizová expanze zdlouhavá, trendová úroveň refi hypoték na bydlení činila v letech 171 a 121 v průměru 2017 miliard dolarů a 2018 miliard dolarů za čtvrtletí. Ale jak je ukázáno v sekvenci níže, když Fed v září 2019 otevřel hromady peněz, a pak se zlomyslností v březnu 2020 vypuklo peklo.

Ve srovnání s úrovní 140 miliard USD ve 2. čtvrtletí 2019 vystřelila aktivita hypotečních refi na Měsíc a dosáhla vrcholu na $ 726 miliardy ve 2. čtvrtletí 2021. To představovalo zhruba úroveň pětkrát normální sazba, což znamená, že miliony hypoték byly refinancovány při náhlém nárůstu a při nejnižších úrokových sazbách.

Čtvrtletní objem hypotečních úvěrů na bydlení:

- 2. čtvrtletí 2019:140 miliard dolarů;

- 3. čtvrtletí 2019: 211 miliard USD;

- 4. čtvrtletí 2019: 366 miliard USD;

- 1. čtvrtletí 2020: 346 miliard USD;

- 2. čtvrtletí 2020: 502 miliard USD;

- 3. čtvrtletí 2020: 620 miliard USD;

- 4. čtvrtletí 2020: 694 miliard USD;

- 1. čtvrtletí 2021: 709 miliard USD;

- 2. čtvrtletí 2021: 726 miliard dolarů;

- 3. čtvrtletí 2021: 583 miliard USD;

- 4. čtvrtletí 2021: 498 miliard USD;

- 1. čtvrtletí 2022: $ 424B

Nevýhoda nyní probíhá. Objem refi klesl v 42. čtvrtletí 1 o 2022 % a Fed právě začíná s kampaní na zvyšování úrokových sazeb. Ve skutečnosti byla v polovině března sazba fondů Fedu stále v podstatě nulová.

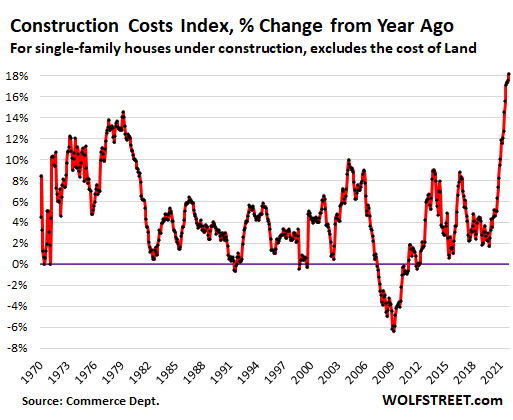

V budoucnu budou dopady rostoucích sazeb a propadu hypotečních úvěrů mnohostranné. Za prvé, obrovské nárůsty cen domů za poslední dva roky se nepřenesou náhle a snadno, aby vyklidily trhy klasickým způsobem, protože nabídka nového bydlení je prudce omezována prudce rostoucími náklady na materiál a pracovní sílu.

Ve skutečnosti existuje masivní inflace na straně nabídky téměř ve všem, co se týká stavby domu, s indexem výstavby domů o 18 % oproti úrovním před rokem a přímými limity dostupnosti některých položek bez ohledu na cenu. Tento trend se v dohledné době neobrátí a mohl by se zhoršit v závislosti na cenách energií a čínských omezeních.

Mezitím si všichni ti potenciální kupci vytlačení z vlastnického trhu budou muset pronajmout. Ani stlačování není pouze okrajové. Například v dubnu 2021 bylo 25 % prodejů nových domů za cenu nižší než 300,000 2022 USD, což odráželo nákup poprvé a kupující s nižšími příjmy. Do roku 10 však pouze 300,000 % prodeje nových domů bylo pod XNUMX XNUMX USD.

Rychle zesilující tlak na vlastnickém trhu zase vyžene nahoru nájmy, které již podle soukromých sledovacích firem meziročně rostou o více než 20 %.

Vzhledem k tomu, že přímé nájemné a nepřímé nájemné (tj. nájemné ekvivalentní vlastníkům) tvoří 32 % váhy v CPI, je zřejmé, že celková sazba CPI 8.3 % v dohledné době neklesne. To znamená, že Fed nebude mít únikovou cestu před neustálým zvyšováním úrokových sazeb.

Stejně tak ani blížící se kolaps trhu s refi nenechá údajně „silného“ spotřebitele nedotčeny. Obrovské jednorázové snížení nákladů na hypoteční obsluhu obsažené ve výše uvedených refi údajích pro roky 2020–2021 úměrně otevřelo čep PCE.

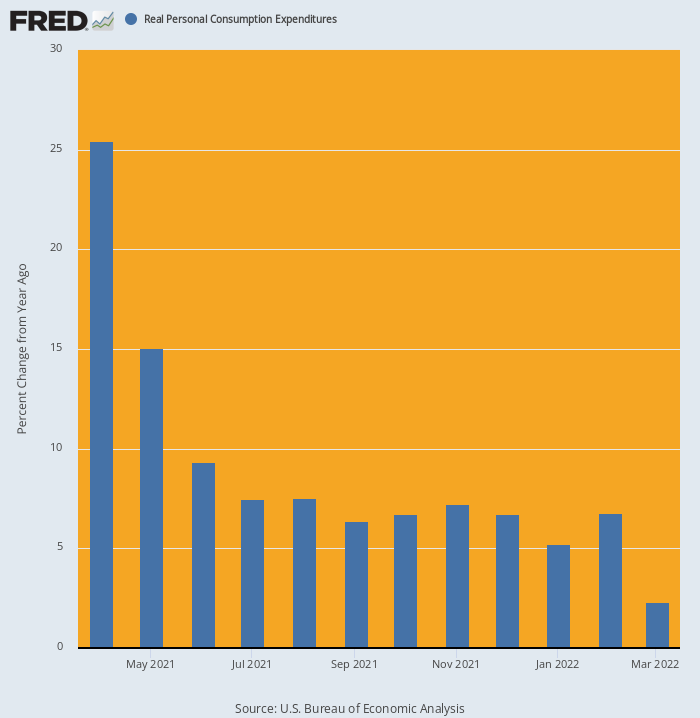

Ve skutečnosti, když se refi efekt zkombinoval s bidenským stimmy ve výši 1.9 bilionu dolarů loni na jaře, výdaje domácností se dostaly na nízkou oběžnou dráhu kolem Země. Zvedlo se to 25.4% na meziročním základě v dubnu a zůstala na zvýšených úrovních až do konce roku.

Ale v březnu 2022 již dynamika prudce polevila. Výdaje domácností byly ve skutečnosti pouze 2.3% vyšší než v předchozím roce a jasně směřuje k zápornému číslu v dubnu a dále.

Meziroční změna skutečných PCE, duben 2020–březen 2022

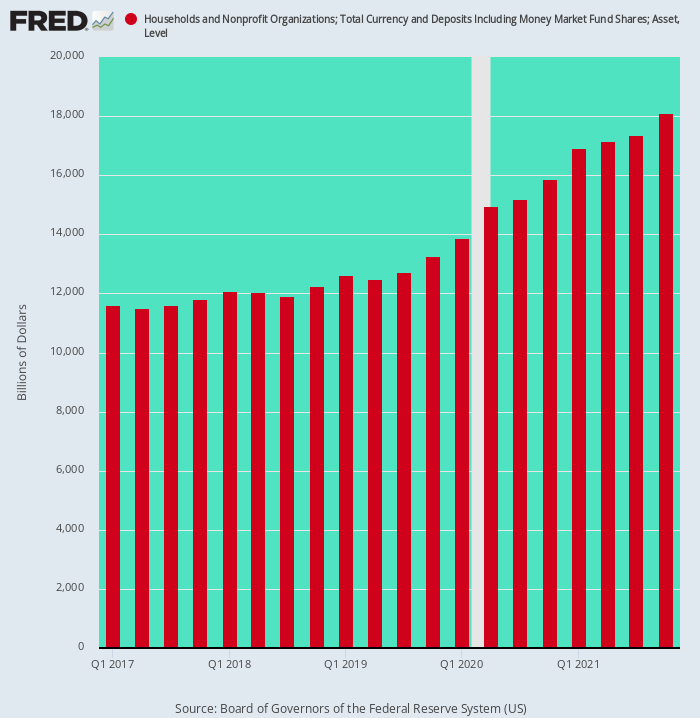

Nakonec je třeba také poznamenat, že masivní nahromadění hotovostních vkladů domácností v důsledku komplimentů virové hlídky a komplimentů Virus Patrol v důsledku komplimentů stimmie a nuceného snižování výdajů. Během dvou let končících ve 4. čtvrtletí 2019 tak vklady domácností v hotovosti vzrostly o 1.45 bilionu dolarů, což představuje trendové tempo poslední dekády.

Ale kvůli bakchanaliím post-Covidových měnových a fiskálních stimmií, hotovostní vklady prudce vzrostly 4.84 bilionu $ nebo o 3.3násobek předchozího trendu mezi 4. čtvrtletím 2019 a 4. čtvrtletím 2021

Netřeba dodávat, že tyto neočekávané výhry prudce zvýšily kapacitu a motivaci utrácet, ale tato podpora pod „silným“ spotřebitelem je také připravena zmizet. V budoucnu se tyto neobvyklé peněžní zůstatky budou ve skutečnosti spíše zmenšovat, než divoce narůstat, čímž se vytvoří další padací dveře do hlavní pouliční ekonomiky.

Peněžní zůstatky domácností, 1. čtvrtletí 2017–4. čtvrtletí 2021

Stručně řečeno, ekonomika Wall Street i hlavní ulice byla tak těžce rozbouřena a zdeformována karanténními opatřeními, šílenstvím Fedu v oblasti tisku peněz a neklidnými paloozami Washingtonu, že spousta věcí „praskne“, když bude Fed nucen zoufalý režim boje s inflací.

Prakticky to znamená, že současná ekonomická čísla, jako je tržní kapitalizace SNAP, jsou záležitostí tady-dnes-pryč-zítra. Zpětné zrcátko je ve skutečnosti spolehlivým vodítkem pro něco víc, než co včera zažili akcionáři SNAP – velmi hrubé probuzení.

Repostováno od autora strana.

Publikováno pod a Mezinárodní licence Creative Commons Attribution 4.0

Pro dotisky nastavte kanonický odkaz zpět na originál Brownstone Institute Článek a autor.